2017年1月铝产业链市场动态分析

发稿时间:2017-02-10一、铝土矿

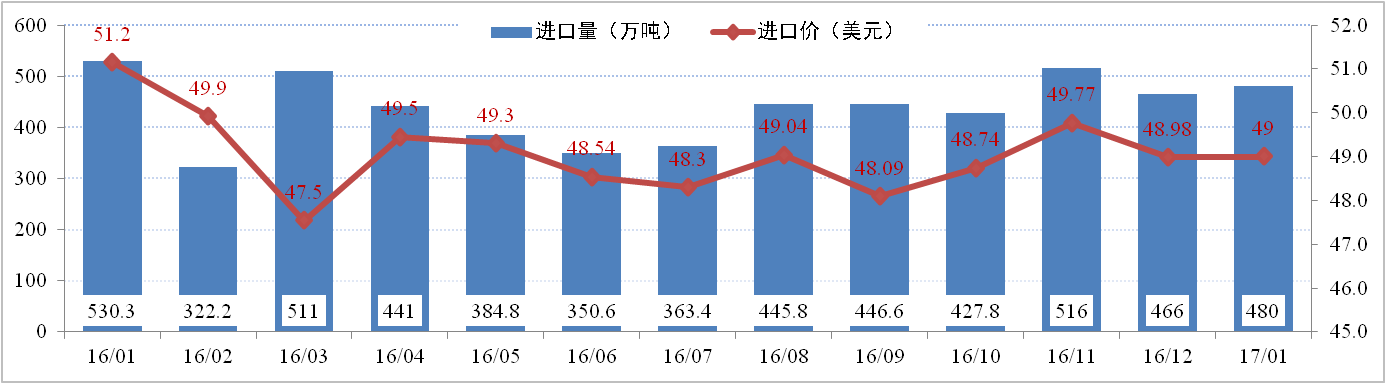

进口量方面:1月份,国内铝土矿进口量约480万吨,环比增加3%。目前来看,几内亚逐渐占据国内铝土矿进口第一位;澳大利亚进口相对稳定,难有大幅增长;印尼政策松动多成为国内进口矿的最大可变因素。

进口价方面:1份进口铝土矿CIF均价相对稳定在49美元/吨。海运费下降对进口几内亚、巴西等国铝土矿较为有利且几内亚出口设施的完善,铝土矿价格也呈下降趋势。

分析认为:鉴于目前国内氧化铝厂皆处于满产、高产状态,矿石消耗的刚性需求较大,加上节后补库存需求,国内企业进口需求依然将强。

二、氧化铝(1/3)

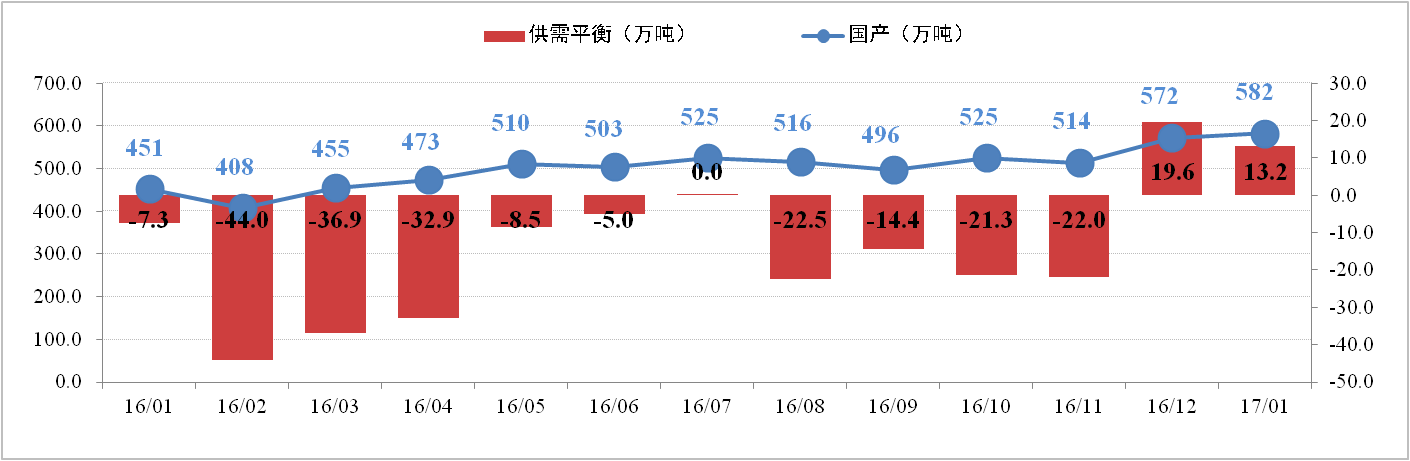

援引行业统计数据,2月10日,全国氧化铝总产能为7,723万吨,开工产能为6,916万吨,开工率为89.55%。其中1月份全国氧化铝产量为582.3万吨,同比增加26.26%。企业减复产进度方面:洛阳香江万基因设备检修减产60万吨产能,重庆南川先锋复产至60万吨,山西复晟铝业90万吨氧化铝装置检修完成并复产。理论上来看,1月份全国氧化铝供给存在约13万吨的富余量。

分析认为:氧化铝供应微过剩的状态在一季度将得以保持,但氧化铝企业库存增加缓慢。因此,目前氧化铝价格转而向下的势头受到较强的牵制。

二、氧化铝(2/3)

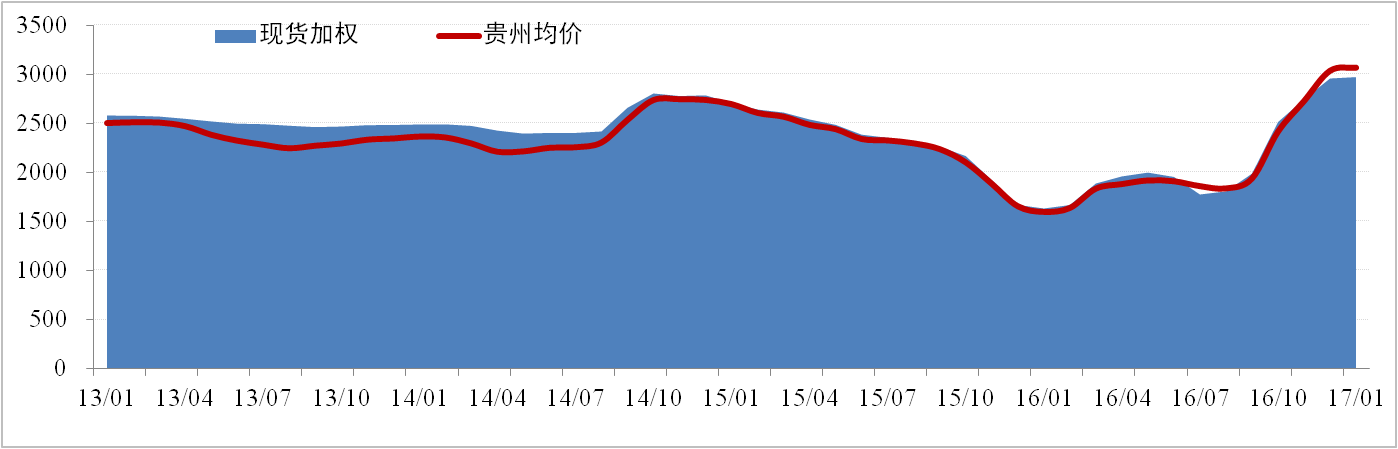

全国现货价格方面,节后氧化铝市场横盘行情被打破,补库存带来一定市场签单但成交价较节前出现下滑。截止2月10日,全国氧化铝现货加权价为2,969元/吨,环比上浮0.47%。贵州氧化铝现货加权价为3,066元/吨,环比上浮1.02%。西南地区氧化铝加权平均价格依然高于全国加权平均价格。

分析认为:氧化铝市场压力逐渐向供给端转移,供需双方基本认可价格向下调整,受成本支撑和氧化铝企业库存较低影响,向下调整的幅度有限且可控。预计2月份北方和贵州氧化铝成交价分别在2,950 元和3,000元附近。

二、氧化铝(3/3)

沪铝三月比例价方面,2017年1月上期所三月期铝结算价加权平均值为13,154.77元/吨,以17.6%作价2月份氧化铝长单价为2,315元/吨,较1月份长单比例价上涨6.46元/吨。与现货加权价格价差为654元/吨。1月份全国氧化铝现货加权价与沪铝三月加权平均价实际折算比例为21.82%,较上月有所缩小。

分析认为:沪铝三月合约稳中有升趋势明显,氧化铝现货价格向下趋势基本得到市场认可,全国氧化铝现货加权价与沪铝三月加权平均价实际折算比例扩大趋势得到扭转。

三、电解铝(1/2)

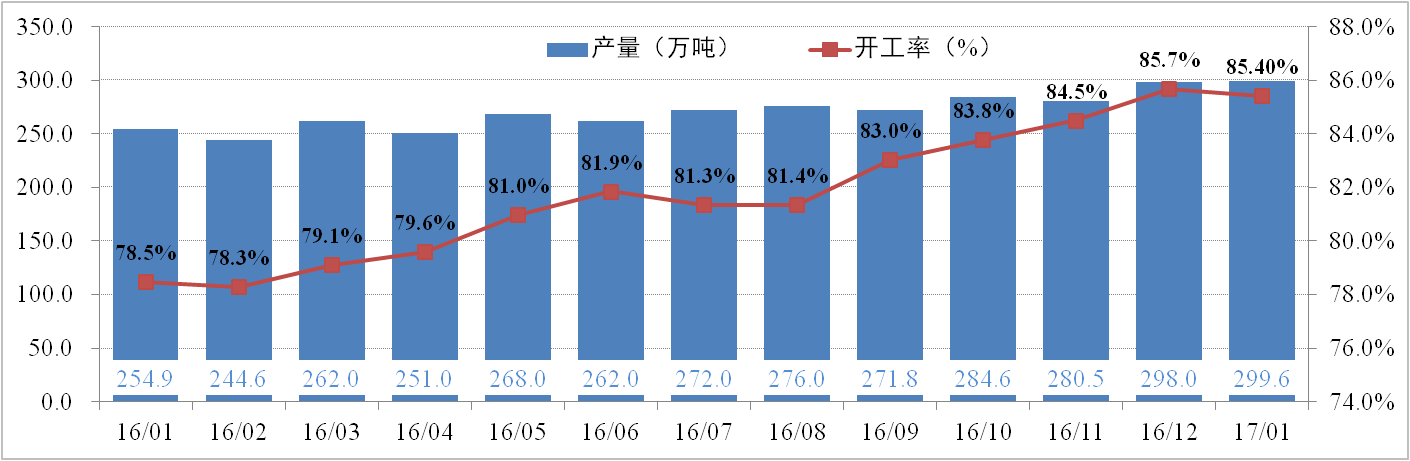

供给方面:2月10日,全国电解铝有效产能为4,226.6万吨,运行产能37万37.5吨,开工率为88.42%。其中,1月份电解铝总产量为299.6万吨,供应持续增加。调研数据显示,2017年电解铝新产能已投产98.1万吨,预计年度最终实现588.5万吨;电解铝复产21.2万吨,预计年内最终实现152万吨。

分析认为:电解铝运行产能将进一步增加,对氧化铝需求仍保持增长趋势,氧化铝阶段性过剩局面得到一定缓解。电解铝厂对现货市场控制较强,严格控制发货,铝锭现货市场供需较为平衡。

三、电解铝(2/2)

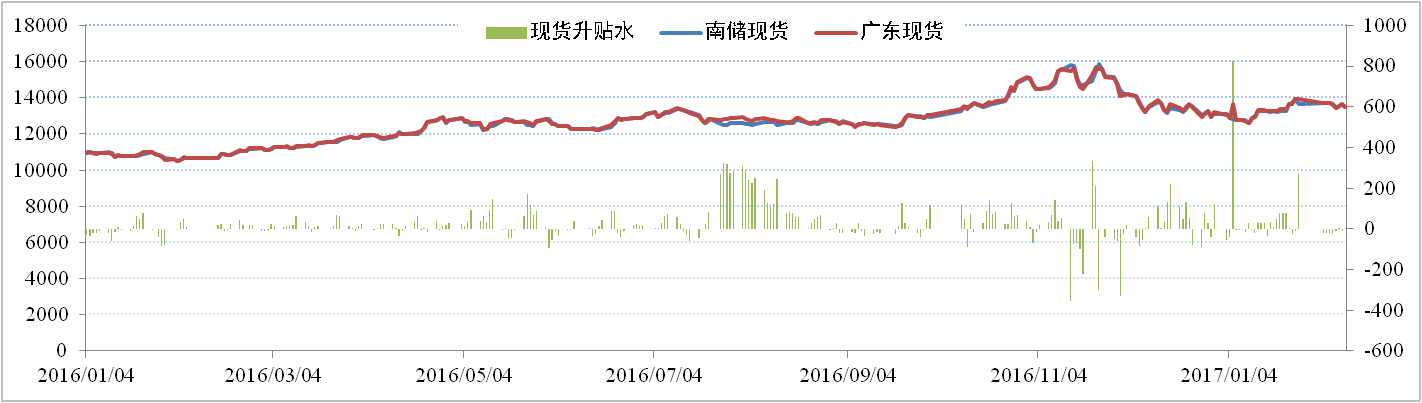

现货价格方面:截止到2月10日,铝锭现货库存持续增加且部分下游尚未开工,市场成交整体较差。长江现货市场价格报收于13,490元/吨,环比上涨4.57%;华南现货市场价格报收于13,500元,环比上涨3.05%。主要铝企对现货控制较强,市场价格较稳定,国内铝锭现货社会总库存106.43万吨,较节前增加30.5%;广东地区社会库存16.5万吨,较节前增加近83%。

分析认为:铝企控制出货对市场掌控较强且成本端支撑强劲,价格大跌较为困难。随着下游多数厂家恢复正常开工,消费逐步复苏。基本面上看对铝锭现价仍抱乐观。铝锭现货价格预计维持在13,500-14,000元/吨之间。

四、深加工

铝棒市场:受春节假期影响,铝加工市场整体交投较为冷淡;基本面波动不大,主要受铝锭价格波动影响。 2月10日,华南地区6063型铝棒现货市场价格期末报收于14,490元/吨,环比上涨4.17%。广东市场公共仓库铝棒量在3.5万吨,较节前2.5万吨增长1万吨左右。

分析认为:由于持货商货源充裕,出货积极性较高,但下游需求疲软,交投清淡,铝棒加工费下行调整,广东市场供应面承压较大,预计下周铝棒加工费将继续下行走势,加工费维持在300-400元/吨。